Por Decio Machado / Revista Enfoque Aduanero

Contexto económico internacional y regional

Según informe Balance Preliminar de las Economía de América Latina y el Caribe, publicado por CEPAL en diciembre de 2023, la actividad económica de la región latinoamericana continúa exhibiendo una trayectoria de bajo crecimiento. Todas las subregiones registrán un crecimiento menor en 2023 que en 2022 y para el 2024 se espera una tasa de crecimiento inferior aun a la de 2023, lo que acentúa la dinámica de desaceleración del crecimiento del PIB, de la creación de empleo y del volumen del comercio internacional.

Estaríamos entonces ante la primera de las “D” que posiblemente caracterice el ejercicio 2024, de D de “desaceleración”.

En el ámbito de lo global, según ese mismo informe, se espera que la economía mundial experimente un crecimiento del 3,0% en 2023 y del 2,9% en 2024, estimaciones que continúan por debajo del promedio histórico del 3,8% mantenido entre 2000 y 2019 (ver Gráfico 1). En otras palabras, sigue la tendencia al estacancamiento prolongado (1) desde la crisis del 2008-2009, con la salvedad del “efecto rebote” (2) posterior a la pandemia del Covid-19, lo que implica escaso dinamismo respecto a la tasa de crecimiento del PIB (ver Gráfico 2) y del comercio mundial.

En ese contexto, se espera que las economías avanzadas desaceleren su crecimiento del 2,6% en 2022 al 1,5% en 2023 y al 1,4% en 2024, en un contexto marcado por un desempeño mejor del esperado a mediados de año en el caso de los Estados Unidos. Queda en duda que sucederá en la economía estadounidense el presente año 2024, dados los interrogantes existentes respecto a si habrá solf landing o sufrirá recesión como resultado de las políticas monetarias emprendidas por la Reserva Federal (FED, por sus siglas en ingles) en los últimos casi veintidós meses (3); pero en todo caso asistimos a un resultado peor que el previsto en el caso de la Unión Europea, primer y tercer socio comercial respectivamente de la región latinoamericana.

En lo que respecta a las economías de mercados emergentes y en desarrollo, se prevé que su crecimiento registrará una ligera disminución, al pasar del 4,1% en 2022 al 4% tanto en 2023 como en 2024.

Como podemos apreciar en el gráfico anterior, el crecimiento de China -el segundo socio comercial de la región latinoamericana- ha sido revisado a la baja por el Banco Mundial (BM) y el Fondo Monetario Internacional (FMI) dada la crisis de su sector inmobiliario y los altos de niveles de endeudamiento interno, lo que más temprano que tarde tendrá implicaciones para la economía global. Se espera, para el gigante asiático, un crecimiento del 5,0% para 2023 y del 4,2% para 2024, apreciablemente por encima del 3% de crecimiento en 2022, cuando la economía sufría los efectos del lockdown derivado de sus políticas “COVID Cero”, pero por debajo del 6,1% del 2019 y 6,7% del 2018, años previos a la pandemia.

En principio, todo parece indicar que los niveles de crecimiento asombrosos de la economía china antes de la pandemia son cosa del pasado (ver Gráfico 3), algo que el Partido Comunista de China confirmó en su último con congreso (ver Gráfico 4).

Inflación en caída, endeudamiento disparado y restricciones de liquidez

Aunque la inflación se ha moderado a nivel mundial, las tasas de interés de las principales economías desarrolladas aun no se han reducido debido a que los principales bancos centrales todavía mantienen políticas monetarias restrictivas, por lo que los costos de financiamiento se han mantenido en niveles elevados todo el año y se espera que continúen así, al menos, a medio plazo (ver Gráfico 5).

Aquí asistiríamos a una segunda “D”, la D de desinflación.

Según diversas agencias de inversión en el mercado bursátil (brokers), pese a que el elevado ahorro de los hogares y las medidas de apoyo al sector privado han derivado en tensionar las cuentas públicas, una evolución de la oferta mejor de lo previsto ha permitido moderar las presiones inflacionarias durante el ejercicio 2023.

La caída de los precios de los productos básicos desde mediados de 2022 ha sido uno de los principales factores que explican la reducción de la inflación, lo que está en vilo debido a que dos pasajes de navegación continentales estratégicos en la economía global, los canales de Suéz y Panamá, están sufriendo obstrucciones continuadas de su tráfico comercial, generando presiones periódicas en las cadenas de suministro globales.

En todo caso, se espera que la inflación promedio mundial disminuya del 8,7% en 2022 al 6,9% al cierre de 2023 y las multilaterales proyectan un 5,8% para el 2024, cifra que aún se ubica por encima del promedio del 3,6% registrado en la década previa a la pandemia (2010-2019).

Todo ello siempre y cuando no escale el conflicto ahora mismo latente en la Franja Gaza y que amenaza al Mar Rojo (4), el estrecho de Bab el-Mandeb y el estrecho de Ormuz (ver Mapa 1) -ruta potencial para el comercio internacional, especialmente en el caso del crudo y el gas natural-, lo que podría involucrar a varios petroestados de forma directa en la contienda.

Entre tanto y en lo que respecta a la región latinoamericana, los espacios de política fiscal y monetaria continúan siendo limitados, debido a que los niveles de deuda soberana, si bien se han reducido, son aún muy elevados, lo que, sumado al aumento del costo del financiamiento externo e interno, restringe el espacio fiscal. En el ámbito monetario, la inflación continúa a la baja, pero la política monetaria mantiene todavía un sesgo restrictivo, debido a los efectos que la reducción de tasas podría tener sobre los flujos de capital y el tipo de cambio, considerando que, en los países desarrollados, se mantienen todavía vigentes las altas tasas de interés.

En el ámbito financiero, podría decirse que aunque la volatilidad financiera mundial ha sido menor este año 2023 que en 2022, las condiciones de financiamiento continúan siendo significativamente restrictivas si se consideran los indicadores que incorporan los costos de acceso. De hecho y según el Índice de Condiciones Financieras del Capital Economics, el nivel actual de restricción no se había visto desde la crisis financiera mundial de 2008-2009, como resultante de políticas que buscan disminuir la gran tasa monetaria actualmente circulante. La evolución de la liquidez responde no solo a las operaciones de mercado abierto, que han constituido el principal instrumento para el control del nivel de las reservas del sistema financiero, sino también a la política monetaria no convencional, instrumentada a través del manejo de las hojas de balance. Al respecto, vale indicar que el 93% de capital circulante en estos momentos es deuda y apuntes contables.

Lo anterior desemboca en una tercera “D”, la D de deuda e incrementos notables de los servicios que de esta derivan.

Tanto países económicamente desarrollados -Japón, Grecia, Singapur, Italia o el mismo Estados Unidos entre otros- como países empobrecidos como -Zambia, Ghana, Etiopía, Sudán, Angola, Mozambique, Líbano, Argentina o Sri Lanka como casos destacados-, aunque aun sin riesgo todavía de asistir a una escalada de defaults, se encuentran con dificultados para cumplir con sus obligaciones financieras debido a sus altos niveles de endeudamiento en relación a sus índices de PIB (ver Gráfico 6).

El Banco Mundial señala en su reciente informe anual sobre deuda, la preocupante tendencia a una reducción de la financiación internacional dirigida a los países más pobres. Estas caídas han sido particularmente intensas en los fondos provenientes del sector privado, los cuales menguaron un 33% y se han situado en mínimos no vistos desde 2011.

Este sobreendeudamiento implica, más allá del desvío de capitales que deberían destinarse a educación, salud e infraestructuras, la imposibilidad para los países afectados de cumplir con las inversiones necesaria para la transición energética y ponen en riesgo los principios sobre los que se asienta el llamado orden internacional. Se acrecienta así la brecha entre Occidente y el resto del sistema mundo.

Como ya se indicó con anterioridad, a partir de 2022, en el caso de la Reserva Federal de los Estados Unidos, y de 2023, en el del Banco Central Europeo (BCE) y el Banco de Inglaterra, las políticas de expansión cuantitativa (5) han dado paso a la puesta en marcha de políticas de restricción cuantitativa.

En consonancia con esta postura monetaria, las tasas de política monetaria de los Estados Unidos, el Reino Unido y los países de la zona del euro han alcanzado niveles que no se habían registrado en aproximadamente dos décadas. La restricción de la liquidez también está teniendo gran incidencia en las tasas de interés a largo plazo. Estas se han incrementado a la par que las tasas a corto plazo, que se sitúan en su nivel más elevado desde 2007.

Este alza de los tipos de interés, tanto a corto como a largo plazo, ha debilitado los balances bancarios comerciales, resultando en una cada vez más visible disminución del crédito al sector productivo y encareciendo los costos de endeudamiento para dicho sector. Esta situación, al momento, se traduce en un notable aumento de quiebras en el sector empresarial en Estados Unidos y Europa.

Sobre esto último, un apunte más. El nivel de la deuda mundial alcanza ya máximos históricos, especialmente en las economías desarrolladas, elevándose a nivel internacional a la friolera de 307 billones de dólares en 2023 según el Instituto de Finanzas Internacionales, monto que engloba el endeudamiento de los gobiernos, empresas y hogares. Esto, a su vez, ha contribuido a incrementar el costo del endeudamiento para los países en desarrollo, incluidos los de América Latina y el Caribe (ver Gráfico 7). De hecho, el servicio de la deuda en las economías -tanto emergentes como en desarrollo- se encuentra en su nivel más elevado desde 2010.

En paralelo, los flujos de capitales hacia mercados emergentes mantienen niveles bajos. De hecho, más bien asistimos a salidas netas de capital durante el segundo semestre el 2023, lo que coincide con una mayor demanda y apreciación de la divisa dólar en los mercados financieros.

En los tres primeros trimestres del año 2023, las emisiones de deuda de América Latina y el Caribe en mercados internacionales alcanzaron los 76.276 millones de dólares, mostrado hasta ese momento un crecimiento del 31% respecto al mismo período del año anterior. Este indicador incremental es engañoso, dado que la base comparativa respecto al ejercicio 2022 es muy baja. Al respecto, cabe indicar la cada vez mayor emisión bonos en ámbitos como el medio ambiente, género y aspectos sociales: 39% del total de emisiones de deuda soberana latinoamericana en 1T, 2T y 3T del 2023. Por su parte, el riesgo promedio regional se situa en 410 puntos básicos medidos por el índice de bonos de mercados emergentes EMBI global diversificado (EMBIGD) de J.P. Morgan.

La cuenta corriente de la balanza de pagos de América Latina cerró el ejercicio 2023 con un déficit estimado del 1,4% del PIB, reflejando cierta mejoría en la balanza de bienes respecto al año anterior.

Los términos de intercambio en el subcontinente, enmarcados en la caída de un 5% en el precio de las exportaciones y el 3% en el precio de las importaciones, denotan una reducción del 2,6% (4,4% en América del Sur) al cierre del ejercicio 2023.

En estas condiciones, el entorno macrofinanciero se ha complejizado en el transcurso del año 2023, lo que dificulta la política fiscal en los diferentes países de la región latinoamericana. La desaceleración de la actividad económica y la disminución de los precios internacionales de los recursos naturales no renovables han afectado los ingresos públicos, particularmente la recaudación tributaria; todo ello mientras las demandas sociales con su incidencia en el gasto público van en aumento.

Todo esto se da en una coyuntura en la cual las elevadas tasas de interés en los mercados financieros -tanto internacionales como internos- implican sobreendeudamiento en relación a mayor pago de intereses, de manera especial respecto al servicio de deuda. Así las cosas, el balance fiscal presenta un déficit global mayor en 2023 y el resultado primario será deficitario por deuda pública elevada, caída de ingresos tributarios e incremento de las tasas de interés.

Reducción del Comercio Global

En línea con esta desaceleración económica general, se hace visible indicadores de bajo crecimiento en el volumen del comercio global (ver Gráfico 8). La demanda de importaciones está afectada por el alza de los costos de endeudamiento en varias economías avanzadas, lo que, junto con al “ralentización” económica en la República Popular China y las crecientes tensiones geopolíticas -Ucrania y Gaza, está última con riesgo de convertirse en 2024 en un conflicto regional- está afectando el comercio internacional.

Los analistas de los organismos multilaterales BM y FMI auspician para el ejercicio 2024 un cierto repunte en este ámbito, pero no deja de ser una visión amable y optimista con el futuro inmediato, pues todo está en función de como escalen ambos conflictos bélicos, con mayor riesgo el de Oriente Medio.

En cuanto a los precios de las materias primas, los de los bienes no energéticos han mantenido durante el año 2023 la tendencia a la baja que se venía observando desde la segunda mitad de 2022. En contraste, los bienes energéticos, especialmente el petróleo, han experimentado un aumento desde la mitad del año como respuesta a los recortes de suministro de la Organización de Países Exportadores de Petróleo Plus (OPEP+), aunque amortiguado por la innundación de shale oil estadounidenses en los mercados globales (ver Gráfico 9).

A pesar de este incremento, los precios de los bienes energéticos y los de los productos básicos se ubicarán el año 2023 un 21% y un 11%, respectivamente, por debajo de los niveles promedio del 2022. Esto, más allá de la alta base de comparación que representa el ejercicio 2022 por el impacto de la invasión rusa a Ucrania a principios de año, tiene que ver con la desaceleración de la actividad económica a nivel global.

Para 2024, se pronostican variaciones de menor magnitud en la mayoría de los casos y, en promedio, se espera que los niveles de precios sean un 1% menores al 2023. Todo ello, claro está, sujeto a los ya habituales “cisnes negros” (6) de la tensionada geopolítica global del momento.

Cabe destacar al respecto que, a pesar de las disminuciones de precios registradas en el ejercicio 2023 y proyectadas para el 2024, el coste de los productos básicos siguen estando más de un 30% por encima de los niveles promedio de 2019, momento previo al inicio de la pandemia Covid-19.

En línea con la desaceleración prevista de la actividad económica general, la Organización Mundial del Comercio (OMC) estima que el crecimiento del volumen de comercio mundial en 2023 aumente tan solo un 0,8% al cierre del 2023, proyectando, no sin cierta alegría, un crecimiento del 3,3% para el 2024.

El dato anterior es contradictorio respecto al último Informe Global Trade Update de la Conferencia de las Naciones Unidas sobre Comercio y Desarrollo (UNCTAD, por sus siglas en inglés), publicado el pasado 11 de diciembre, el cual vendría a indicar al cierre del año 2023 un descenso del 5% respecto al nivel récord de 2022, generándose una contracción de aproximadamente 1,5 billones de dólares, hasta situarse por debajo de los 31 billones de dólares.

Para la UNCTAD, más realista en sus previsiones que la OMC, las perspectivas para 2024 siguen siendo “muy inciertas y, en general, pesimistas”, en base a las actuales tensiones geopolíticas en el sistema mundo, la escalada de la deuda ya enunciada con anterioridad y la fragilidad económica generalizada a nivel global.

De hecho, pesan sobre el comercio internacional la menor demanda en los países desarrollados, el reducido nivel de comercio en Asia Oriental, el repunte de las medidas restrictiva para el comercio, la volatilidad de los precios de las materias primas y el hecho de que las cadenas de suministros se están haciendo más largas y complejas, especialmente entre China y Estados Unidos (ver Gráfico 10).

Lo anterior se plasma en que las medidas comerciales introducidas incluso por las economías del G20 se hayan vuelto más restrictivas estos últimos meses del 2023, según se indica en el último Informe de Vigilancia del Comercio de la OMC publicado el pasado 18 de diciembre. En dicho documento se indica que desde mediados de mayo, las economías del G20 introdujeron más medidas restrictivas que medidas de facilitación del comercio de mercancías, aunque el valor de las mercancías objeto de comercio cubiertas por las medidas de facilitación del comercio seguía superando al de las mercancías cubiertas por las restricciones.

Según la UNCTAD, los patrones del comercio mundial están cada más influenciados por la geopolítica, señalando a su vez que vivimos momentos en que los países prefieren socios comerciales que estén alineados políticamente, una tendencia denominada “friend-shoring”. Esto implica una disminución general en la diversificación de los socios comerciales, lo que indica concentración del comercio mundial en las principales relaciones comerciales (ver Gráfico 11).

Fragmentación del mercado global

Cabe añadir a todo lo anterior que el término “reducción de riesgos” -cada vez más utilizado en el mundo de los negocios y la geopolítica a partir de que la Casa Blanca lo incluyera en un comunicado del G7 en mayo de 2023- terminará de afianzarse en este 2024 como un eufemismo frente a lo que hasta ahora hemos definido como decoupling o desacoplamiento.

Estamos ante una estrategia de guerra comercial que busca aislar a la República Popular China, particularmente en los sectores vinculados a la alta tecnología, con el objetivo por parte de Estados Unidos y sus países aliados de frenar el ascenso económico del gigante asiático. En definitiva, se trata de impedir que China se convierta en el nuevo hegemón global en sustitución del rol ejercido por Estados Unidos durante prácticamente todo el pasado siglo y lo que llevamos de este.

Si bien las estrategias estadounidenses durante las administraciones Bush y Obama siguieron lógicas principalmente aplicadas a la política exterior y militar, centrándose en controlar el “grifo del petróleo” en el Pacífico Occidental -pivote hacia Asia-, sería la administración Trump y posteriormente la actual encabezada por Joe Biden quienes la convertirían en una lógica de guerra comercial sistemática.

Desde 2018, el gobierno norteamericano viene aplicando sanciones y aranceles punitivos a China. Estas sanciones se han centrado principalmente en empresas tecnológicas como Huawei, ZTE, Tencent o Bytedance, entre otras. Por su parte, la administración Biden continuó por esa misma línea pero ha desarrollado también nuevos enfoques aplicados a la política industrial, tal y como la Ley de Innovación y Competencia del año 2021 o la Ley CHIPS y Ciencia del año 2022 a modo de ejemplos (7). De igual manera han procedido con posterioridad los bloques y países aliados a Washington, tales como Unión Europea, Australia o Japón entre otros (ver Gráfico 12).

Las empresas chinas están a la vanguardia en el desarrollo de trenes de alta velocidad, sistemas fotovoltaicos, turbinas eólicas, baterías eléctricas y otras tecnologías medioambientales. Sin embargo, en sectores específicos como lo es la fabricación de microchips de alta gama, China sigue dependiendo de las importaciones occidentales. Al respecto, vale señalar que ha sido la industria de semiconductores la que llevó el concepto globalización a su máxima expresión en el pasado (ver Gráfico 13) y que la actual tendencia a localizar los chips y romper la globalización conlleva costos altos. Se estima una inversión inicial de 1 billón de dólares, un mantenimiento anual de entre 50 y 125 millones de dólares y un incremento del precio de los semiconductores de entre un 40% y unn 65% de su valor actual (ver Gráfico 14). Sin embargo hoy, tras que la guerra en Ucrania haya puesto de manifiesto la importancia estrategia de esta industria, nadie quiere depender de terceros en la industria de semiconductores (ver Gráfico 15).

La política de “eliminación de riesgos”, que en la práctica implica la desvinculación estratégica de la economía china, apunta precisamente a este ámbito: la guerra comercial es, ante todo, una guerra de chips, pero va tomando forma en otros sectores de la economía global y en la conformación de mercados estratégicos.

Toda acción conlleva su reacción, así que Beijing responde también con aranceles punitivos ante tales políticas de bloqueo comercial a sus empresas e importación de productos tecnológicos.

Aquí nos encontramos con una cuarta “D”, la D de decoupling o desglobalización.

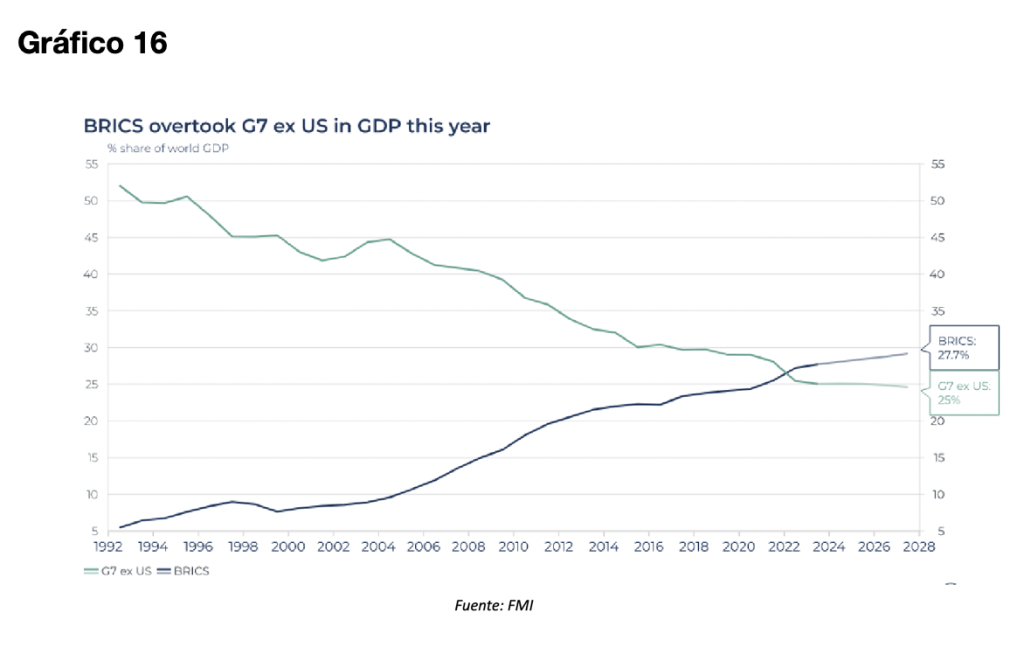

Así vamos viendo que el PIB de los BRICS, término que inicialmente se acuñó en 2001 para referirse a Brasil, Rusia, India y China, añadiendo después a Sudáfrica, es ya superior al de un G7 pro estadounidense (ver Gráfico 16).

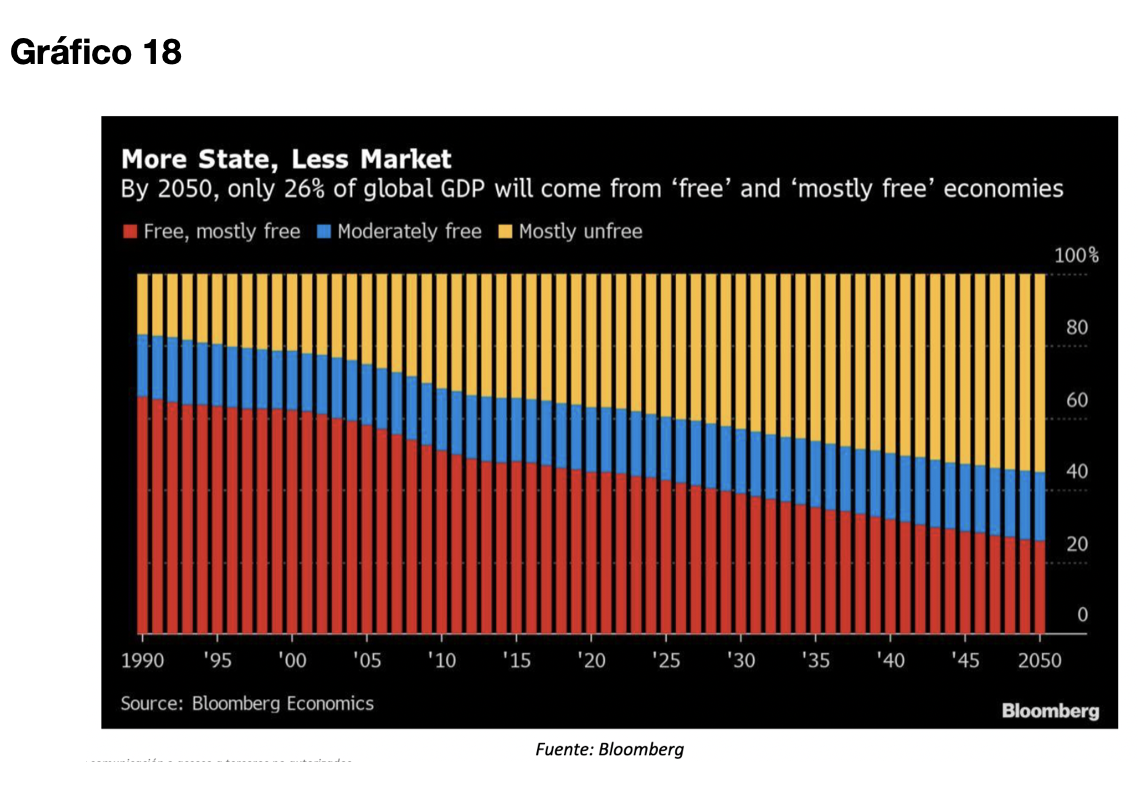

En este contexto, el peso económico de los países emergentes seguirá incrementándose a lo largo del 2024 y a futuro. Mientras en la actualidad un tercio de la riqueza mundial se genera ya en los llamados países “no libres” (ver Gráfico 17), se estima que estos tengan un peso del 80% en la economía global en 2050 (ver Gráfico 18).

Los indicadores generales de la economía global apuntan hacia una merma en el proceso de globalización (ver Gráfico 19), pasando “del Just in time al Just in case”, teniendo a las clases medias de los países económicamente desarrollados como el sector más perjudicado en esta transición.

Tras la llegada de la pandemia en 2020 con la consiguiente implosión de las cadenas de suministro, el agudizamiento de la guerra arancelaria inaugurada por Trump en 2018 y las tensiones geopolíticas derivadas del conflicto en Ucrania a partir de 2022, lo que nos encontramos en la actualidad es con cada vez es mayor nacionalismo económico. Al menos, es creciente el número de corporaciones empresariales que hablan de esto en sus presentaciones de resultados y cuentas anuales (ver Gráfico 20).

Comercio Exterior entre países de América Latina: una asignatura pendiente

Las relaciones comerciales existentes entre los 19 países de la región latinoamericana son muy escasas, siendo alianzas como el Mercado Común del Sur (Mercosur) y la Comunidad Andina (CAN) los ejes principales de los escasos esfuerzos aplicados en esa materia.

Según la CAN, el ejercicio 2023 no ha sido un año favorable para el comercio en general para la región y en específico para los países andinos (Colombia, Perú, Ecuador y Bolivia). En este sentido, el comercio de las naciones andinas con sus socios comerciales en el resto del mundo ha caído más de un 12% durante este pasado año y todavía más, un 16%, entre países asociados a la CAN.

La escasas relaciones comerciales de perfil intra-regional es una muestra de la falta de capacidad por parte de los países de la región por generar vías de desarrollo conjunto para el subcontinente latinoamericano.

Ecuador

Al cierre del año 2023, Ecuador registra menos consumo y la falta de creación de empleos de calidad. El año termina marcado por dos características que han afectado el desempeño económico de Ecuador: la inseguridad que afronta el país (40 muertes violentas por cada 100.000 habitantes y más de 7.500 homicidios en 2023) y que ha afectado al sector productivo y comercial, especialmente los pequeños negocios, y el desplome de ya escasa atracción de Inversión Extranjera Directa (IED) al país.

A esto hemos de adicionar el problema fiscal, dado que el gobierno nacional no cuenta con recursos y afronta en estos momentos un grave problema de liquidez que, aunque viene desde atrás, se complicó en el transcurso del 2023 y también lo hará más aún en 2024. La actual administración de Daniel Noboa recibió el país con un saldo en caja de USD 187 millones de disponible, cuando el flujo diario de gastos en el país oscila el promedio de USD 100 millones diarios.

Así las cosas, el déficit fiscal se cierra el ejercicio 2023 en unos USD 6.000 millones. Esto hizo que el gobierno haya tenido que recurrir a medidas como tomar recursos de la Corporación Financiera Nacional (CFN) para hacer frente al pago de sueldos y salarios del sector público.

El panorama se complica aun más por el elevado riesgo país existente al cierre del ejercicio pasado, durante todo el 2023 los bonos ecuatorianos se vienen posicionando como los terceros más malos de Latinoamérica. El riesgo país ecuatoriano casi que se duplicó durante en 2023, pasando de 1.502 a 2.062 puntos. El motivo fue primero político, la crisis institucional y pugna entre poderes del Estado que terminó con la salida del expresidente Guillermo Lasso del Palacio de Carondelet, y luego financiero, existen muchas dudas en el mercado especulativo financiero sobre la sostenibilidad de la deuda nacional actualmente existente. En definitiva, el país tiene serios obstáculos para poder acceder a préstamos necesarios a la hora de atender las necesidades que tenemos como país.

Si bien la reforma tributaria aprobada recientemente en la Asamblea Nacional, que rige desde primeros del presente año, dará un respiro de USD 832 millones por recaudación tras incentivos a los contribuyentes morosos derivado de una amnistía fiscal, el Gobierno Central deberá tomar medidas urgentes, como la revisión de los subsidios a los combustibles, lo que podría significar movilizaciones de calle e inestabilidad política en el país. Pendiente todavía de validarse la cifra exacta, se estima que los subsidios a los combustibles importados -limitado el monto a gas de uso doméstico, diésel y gasolina- podría estar en torno a los 2.293 millones de dólares al cierre del pasado año 2023.

Las empresas no solo afrontan retos respecto a sus necesidades de situar sus productos en el mercado y comercializarlos, dada la caída de la demanda interna -solo el 4,7% de los hogares mueven la economía-, sino que ahora están haciendo frente también a problemas relacionados con las extorsiones y la protección de sus equipos de trabajo e infraestructura -Ecuador se convirtió en el país más violento de la región-.

Esto implica un incremento de los costos operativos de las compañías, que deben incurrir en más gastos relacionados con la seguridad y la mejora de sus sistemas logísticos para salvaguardarse del crimen organizado.

Por si fuera poco, a lo anterior debemos sumar el hecho de que los apagones o cortes de luz complican aún más la actividad económica -comercial y productiva- del país. El sector productivo ha calculado pérdidas de USD 4.500 millones si los cortes de energía eléctrica se extienden hasta febrero del 2024, tal y como está anunciado oficialmente.

La situación laboral en el país sigue siendo un problema sin resolver. Tanto solo 35 de cada 100 trabajadores en Ecuador tienen un empleo adecuado (ver Gráfico 21), cifra que no ha tenido mayor variación en los últimos dos años. En paralelo, la informalidad se ha incrementado, en noviembre del pasado año, 54 de cada 100 trabajadores están en el mercado laboral informal (ver Gráfico 22).

Por su parte, los ahorros del Instituto Ecuatoriano de Seguridad Social (IESS) se debilitan por momentos en medio de esta profunda crisis económica que vive el país. Para lograr atender las jubilaciones de los pensionistas en 2023, el IESS tuvo que desinvertir más de USD 1.100 millones de sus ahorros del Fondo de Pensiones -administrado por el BIESS-, dejando un saldo en dicho fondo de tan solo 5.500 millones de dólares, lo que solo alcanzaría para pagar las pensiones correspondientes al año 2024 en curso.

Por último, debe considerarse la afectación que sobre la economía nacional tendrá el cierre este año 2024 del bloque petrolero en producción en el ITT, fruto de la consulta popular realizada el pasado 20 de agosto. Este área produce 56.362 barriles diarios de petróleo a noviembre de 2023, es decir, un 14% de la producción nacional y el gobierno tiene un año desde dicha consulta para cerrar las instalaciones de extracción de crudo existente en dicho bloque petrolero.

En estas condiciones, la administración Noboa se ha visto obligada a plantear la venda de oro perteneciente a las reservas internacionales, buscando optimizar las inversiones del Banco Central del Ecuador (BCE).

En definitiva, la deuda total del Estado ha superado los USD 60.000 millones, representando el 60% del PIB, lo que incluye compromisos con el Banco del Instituto Ecuatoriano de Seguridad Social (BIESS), el Banco Central, organismos multilaterales y gobiernos aliados, como China por poner tan solo un ejemplo. Además hay USD 5.000 millones en atrasos con proveedores y otro monto similar como déficit adicional.

Comercio Exterior Ecuatoriano

En un clima económico y social tan complejo como este, la afectación sobre el comercio exterior del país era inevitable. Si bien la Balanza Comercio Total se mantiene positiva, lejos quedaron los indicadores de pospandemia.

Al cierre de los tres primeros trimestres del 2023, dicha balanza comercio arrojaba un saldo positivo de USD 1.777,6 millones, muy lejos de lo que se registraba en el mismo período en 2021, USD 2.326 millones, o los del ejercicio 2022, un monto USD 200 millones inferior a los del año anterior (ver Gráfico 23).

De esta manera, pendiente aún de determinarse los resultados definitivos al 31 de diciembre de 2023, lo que resulta evidente es que las exportaciones totales del país han caído. El dato confirmado es visible al cierre del septiembre (ver Gráfico 24) pudiéndose apreciarse ya en aquel momento una caída del -5,8% respecto al mismo período del 2022.

En estas condiciones de volatilidad tan grande, las proyecciones para el 2024 están abiertas y sujetas a todo tipo de oscilaciones y especulaciones.

Lo que está claro es que persiste la desaceleración en Europa por los elevados costos energéticos, lo cual contrasta con una mayor resistencia de Estados Unidos y economías vinculadas a materias primas. Entretanto, los países emergentes mantienen tasas de crecimiento similares a las de prepandemia con excepción de China, que parece haber entrado en un nuevo ciclo económico que marca los límites del modelo de crecimiento que hasta ahora habían llevado adelante.

Este 2024 será el momento en que comenzará en serio la adopción de tecnologías, especialmente Inteligencia Artificial y otras innovaciones, que serán inductoras de la transformación económica global. Se proyecta una desaceleración de la economía mundial, tal y como ya indicamos en la primera parte del documento, lo cual afectará al posicionamiento de los productos ecuatorianos y del conjunto de la región en el resto del planeta.

Esta por ver si el comercio global podría registrar algún improbable crecimiento, aunque sea muy moderado para el próximo año, aunque parece difícil dado el actual alineamiento al comportamiento de la demanda. En todo caso, las políticas comerciales internas, las tensiones geopolíticas existentes al momento y la menor intensidad de importación en Estados Unidos y China apuntan a mantener los indicadores de desaceleración en curso.

***

Notas:

%2008.17.25.png)

%2008.21.18.png)

%2008.24.58.png)

%2008.25.59.png)

%2008.27.38.png)

%2008.32.05.png)

%2008.35.19.png)